新加坡是亚洲第二大和最具国际性的REITs市场。新加坡REITs采取的是同美国和日本一样的REITs架构,REITs市值规模方面,在亚洲仅次于日本。新加坡42只REIT和房地产信托基金的平均股息收益率为6.0%,跻身全球股息收益率最高之列。

新加坡是亚洲第二大和最具国际性的REITs市场。新加坡REITs采取的是同美国和日本一样的REITs架构,REITs市值规模方面,在亚洲仅次于日本。新加坡42只REIT和房地产信托基金的平均股息收益率为6.0%,跻身全球股息收益率最高之列。

新加坡是亚洲继日本之后第二个推出REITs的国家,也是亚洲第二大REITs市场。与其他发达经济体不同,新加坡的REITs市场最为国际化,大量REITs持有的基础物业除了位于新加坡本国之外,位于马来西亚、中国、印尼的也占有较高比例,体现了新加坡作为亚洲地区REITs募资中心的地位。

新加坡REITs采取的是同美国和日本一样的REITs架构,REITs市值规模方面,在亚洲仅次于日本。新加坡42只REIT和房地产信托基金的平均股息收益率为6.0%,跻身全球股息收益率最高之列。

S-REITs概况

1998年7月,新加坡证券交易所审核委员会为了进一步地发展其国内的资本市场,提出了设立REITs以增加投资品种和促进新加坡房地产市场发展。

新加坡是亚洲继日本之后第二个推出REITs的国家,也是亚洲第二大REITs市场。但与其他发达经济体不同,新加坡的REITs市场最为国际化,大量REITs持有的基础物业除了位于新加坡本国之外,位于马来西亚、中国、印尼的也占有较高比例,体现了新加坡作为亚洲地区REITs募资中心的地位。

20世纪80年代,新加坡房地产行业对这种投资形式表现出浓厚的兴趣。1985年,新加坡经济严重衰退,为了探寻使房地产市场走出低迷的办法,政府及一些私营机构的代表共同成立了新加坡房地产咨询委员会。1986年,该委员会首次提出将REITs引入新加坡市场,作为房地产市场重振策略的一部分。

1999年5月,新加坡金融管理局发布了第一版的《新加坡房地产基金指引》,为REITs的发展奠定了基础。按照该法,新加坡REITs(以下简称 S-REITs)可以以公司法人或者信托的形式成立并上市。S-REITs持有、管理房地产及相关资产的收入,扣除支付给受托人、信托管理人、房地产管理人的费用后,全部作为股利形式支付给投资者。

然而,该指引对新加坡私人开发商的吸引仍然不够,在税收优惠政策上的模糊性,是私人开发商参与REITs的一大障碍。随后,税务局机关在2001年制定了税收透明规则,加快了REITs的落实。税收透明措施,是指REITs只要遵守分红比例(90%)要求,其在REITs层面免征所得税,需在投资者层面征收,避免了重复征税问题。 在多项政策的推动之下,2002年7月,新加坡的第一支REIT——凯德商用新加坡信托(CapitaLand Mall Trust)——在新加坡交易所主板成功上市。

2002-2007年间,随着大量新兴的房地产投资信托基金上市,S-REITs市场进入快速扩张阶段。随着次贷危机爆发,S-REITs的上市进程放缓,2008年间仅有一只REITs成功上市,而2009年上市数目为零。2010年,第二波REITs上市潮来临,并于2013年达到峰值。截止2018年1月,S-REITs总市值约为920亿新元,平均股息收益率为6.0%。

亚洲REITs中心

新加坡REITs采取的是同美国和日本一样的REITs架构,REITs市值规模方面,在亚洲仅次于日本。新加坡42只REIT和房地产信托基金的平均股息收益率为6.0%,跻身全球股息收益率最高之列。

(一)新加坡REITs:全球收益率最高之一

1、新加坡REIT和房地产信托基金拥有高股息收益率

新加坡42只REIT和房地产信托基金的平均股息收益率为6.0%,跻身全球股息收益率最高之列。

2、新加坡REIT和房地产信托基金收益率的表现逐渐超越国际主要REIT指数

新加坡REIT和房地产信托基金指数的股息收益率在较长期间内始终高于澳大利亚、日本和美国。

(二)新加坡是亚洲房地产投资信托中心

1、新加坡是亚洲成熟的REIT市场

新加坡是亚洲(日本除外)最大的REIT和房地产信托基金枢纽,拥有42只REIT和房地产信托基金,总市值约为920亿新元,平均股息收益率为6.0%。

新加坡REIT和房地产信托基金保持强劲增长,市值在过去10年的复合年CAGR增长率接近25%。

2、亚洲最大的全球REIT平台

超过70%新加坡REIT和房地产信托基金拥有境外资产,遍布亚太区、南亚、美国及欧洲。

(三)新加坡REITs板块多元化

1、零售REITs

持有用于零售活动的物业,例如购物中心和商场;最大的子类别;收益率通常最稳健,资产知名度非常高。

2、工业REITs

持有主要用于制造或物流活动的物业,例如工厂、配送中心和仓库;第二大子类别;相比其它物业类型土地租期较短;稳定的收益率,租期较长;资产组合:单用户租户:租期较长,多租户:租期较短。

3、商用住宅REITs

持有酒店相关物业和短租住所,例如酒店和服务式公寓;迅速反映全球经济状况,具周期性;客户类型:独立休闲旅行者的房间收益率高于公司。

4、办公室/商业REITs

持有写字楼物业;具较大波动性;易受商业环境变化的影响,尤其是金融行业/大型跨国公司;金融机构是甲级写字楼的主要租户;主要租户对于写字楼品质的呈现起到重要作用。

3 S-REITs发展历程

S-REITs的发展可以分为起步期、调整期、快速发展期三个阶段。

第一阶段:起步期(1997-2007)。由于东南亚金融风暴对新加坡房地产市场造成的较大影响,1997年,新加坡证券交易所审核委员会提出设立新加坡房地产投资信托基金;1999年,新加坡金融管理局颁布《房地产信托指引》,标志着S-REITs的正式起步。这个阶段最后几年中,新加坡为推动REITs发展,先后颁布了《证券和期货法》、《证券期货法则》、《新加坡公司法》、《财产信托指引》和《单位信托手册》,进一步规范完善了REITs的运营管理。

第二阶段:调整期(2007-2010)。次贷危机带来的连锁反应导致S-REITs的发展变缓,甚至陷入停滞。

第三阶段:快速发展期(2010-至今)。新加坡政府对于打造亚洲金融中心的决心较高,对REITs也非常重视,在税收政策等方面给予了充分支持,另外加上新加坡政府高效廉洁的工作环境,使得很多尚未开放REITs的国家的房地产企业纷纷到新加坡上市,S-REITs迎来了快速发展的阶段。

S-REITs特点

新加坡的REITs大多由地产投资集团/开发公司(如CapitaLand,凯德置地)发起设立,一个地产投资集团或大型资产管理公司可以针对不同的物业类型(零售、办公、住宅、医院物业等)设立多只REITs。其主要有如下特点:

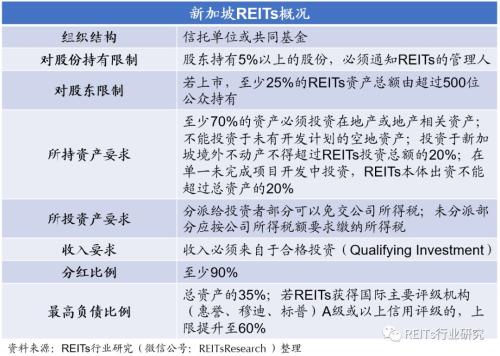

(一)组织形式

S-REITs可以以公司法人或者信托的形式成立并上市。若REITs以公司形式设立,则该基金必须在新加坡证券交易所(SGX)公开募集资金,除非主办者可以说服相关管理机构,未上市股票可以在现有市场进行交易。公司型S-REITs的董事会中必须包括两名以上独立董事,具有稳健的财务状况、实缴资本达100万新加坡元。

S-REITs的年度报告必须包括以下信息:所有房地产交易、房地产详细资料(如地点、购入价格、最新评估价格、租金收入、出租率及剩余租期)。另外还包括借款细节、经营性支出(包括支付给管理公司、顾问公司和关联方的费用和手续费)和税收支出等,并对S-REITs的经营绩效做出评估。

若以信托形式设立,则必须指定一经政府金融部门许可的受托者,此受托者必须独立于基金经理人之外,同时符合金融体制健全要求。此形式下,S-REITs可以公开或私下募集资金:如以私募方式,投资者必须被允许至少一年可以赎回信托单位一次;如以公募方式,主办者可以要求免除投资者赎回单位的要求。

(二)税收政策

新加坡没有明确规定S-REITs具有免征企业所得税的地位,但是允许S-REITs向税务部门申请该免税资格。在信托层面免征企业税的情况下,投资者必须为投资收益纳税。

S-REITs为了获得REITs的税收优惠,则必须将每年营业收入不少于90%,按照季度、半年或者年的频率以分红的形式分给投资者,但是资本利得部分不做要求。只要被认定为可获得税收优惠的S-REITs,来自于房地产及房地产相关资产的现金收入部分可以完全免税。但是资本利得收入则分不同情况决定是否要纳税。

新加坡本身对于资本利得是免税的,但是如果公司以买卖物业为主业,则必须要交纳17%的税收。在新加坡交易不动产还需要缴纳印花税,上市交易的S-REIT或者将在6个月内上市的S-REITs可以减免印花税。

(三)投资范围

S-REITs至少35%的存置资产应投资于房地产,可以采取两种投资方式:一是直接拥有新加坡境内外房地产;二是持有非公开房地产投资公司的股份。S-REITs必须于发行截止日后的24个月达成上述要求。同时,S-REITs存置资产的70%必须投资于房地产或者与房地产相关的资产。

S-REITs总资产的30%可投资于政府公债及上市债、非房地产公司的公司债或股份、现金及其他现金等价物。S-REITs对单一房地产开发商的投资不得超过其资产的10%。S-REITs在单一发行人发行的证券或者单一经理人管理的基金方面的投资,不得超过其总资产的5%。

S-REITs须根据自身类型与数量、投资目标和市场情况,合理地在房地产类型、地点和国家以及房地产投资数量方面进行分散化投资。如果S-REITs拟投资于单个房地产项目或者房地产投资高度集中时,S-REITs必须披露这一事实和因投资集中所导致的风险。S-REITs不能从事或参与房地产开发活动,不论是以独资或合资方式,还是投资于非上市房地产开发商的形式进行。

S-REITs除了投资于获准开发的空地上即将开发的房地产外,不能投资于空地。投资于新加坡境内未开发完成的非公寓房地产,或者新加坡境外未开发完成的房地产,均不得超过总资产的20%。

S-REITs须根据自身类型与数量、投资目标和市场情况,合理地在房地产类型、地点和国家以及房地产投资数量方面进行分散投资。公开上市说明书必须披露S-REITs是否以及如何合理地进行分散化投资。如果S-REITs拟投资于单个房地产项目或者房地产投资高度集中时,S-REITs必须披露这一事实和因投资集中所导致的风险。

(四)杠杆限制

S-REITs可以用其资产为这样的借款作担保。其杠杆借贷总额不应超过基金存量物业的35%。只有在房托基金从惠誉公司、穆迪公司或标准普尔公司获得了信用评级并且披露给了公众的情况下,房托基金的杠杆借贷总额可以超过基金存量物业的35%(最多到60%)。只要其杠杆借贷总额超过基金存量物业的35%,房托基金应继续维持并披露其信用评级。